Металлические счета: выгодно или нет открывать

Вклады в металлический счёт в Сбербанке являются отличной альтернативой инвестирования средств в долларовом или рублёвом эквиваленте. Наиболее востребованными являются обезличенные металлические счета ОМС, вклады в которые обычно реализуются клиентами банка в эквиваленте определённого количества драгметалла.

Содержание

Инвестиционный продукт нового формата

Различают два вида металлических счета:

- Ответственный счёт, подразумевающий передачу в банк настоящих слитков драгоценных металлов, где им присваиваются индивидуальные номера. Банк несёт ответственность за их сохранность на протяжении договорного периода времени сотрудничества с клиентом на правах инвестирования.

- Обезличенные счета, являющиеся альтернативой стандартным ответственным продуктам, в которых для вкладов вместо валюты используются обезличенные эквиваленты драгоценных металлов.

Различают срочные и текущие ОМС:

- Срочные продукты подразумевают их активацию на правах договорённости, в которой должны присутствовать разделы о сроке сотрудничества и размере процентной ставки. В случае, если клиент досрочно прерывает время действия договора, прибыль с процентов ему не выплачивается.

- Текущие ОМС подразумевают хранение продуктов инвестиции без начисления процентных ставок Клиент получает прибыль за счёт изменения котировок финансового инструмента.

Особенности инвестирования

Инвестирование в драгметаллы имеет свои особенности:

- продукт доступен только резидентам Российской Федерации;

- процедура инвестирования осуществляется в банковском учреждении;

- предметом инвестиций может быть золото, серебро, платина или палладий;

- возможность проводить разноплановые финансовые операции с драгоценными металлами;

- зависимость основного дохода инвесторов не от процентных начислений, а от увеличения стоимости драгметаллов.

Как открыть

Для открытия обезличенного металлического счёта отсутствует необходимость предоставления финансовому учреждению слитков драгметаллов. Клиент покупает и одновременно инвестирует виртуальные слитки по стоимости, установленной банком.

Реализация мероприятия физическим лицом происходит в несколько этапов:

- Предоставление специалистам банковского заведения документов, подтверждающих личность заявителя — паспорта гражданина Российской Федерации и индивидуального налогового номера.

- Заполнение анкетного заявления на открытие счета.

- Подписание договора о сотрудничестве

- Оформление бумаг по приёму драгметаллов от клиента к банку.

Проведение процедуры для юридического лица аналогично, за исключением требуемых к предъявлению документов:

- паспорт и ИНН руководителя субъекта предпринимательской деятельности;

- свидетельство о государственной регистрации;

- справки из ГИПН и налоговой.

Финансовые операции

Финансовые мероприятия, производимые со счётом, подразумевают операции:

- открытие и закрытие счёта;

- покупки и продажи драгметалла по курсу банка;

- перевод денежных средств;

- снятие денег в виде купюр или в виде слитка.

Расходы вкладчика

После активации инвестиционной программы, вкладчик может быть подвержен расходам, связанным с нюансами функционирования счёта и с его особенностями:

- разница между ценой покупки и продажи;

- комиссии за проведение финансовых операций с инвестированными средствами, находящимися в эквиваленте драгметаллов;

- налоги, начисляемые при совершении определённых действий со счётом.

Финансовые учреждения, относящиеся к категории коммерческих, самостоятельно принимают решения о формировании ценового диапазона между стоимостью покупки и продажи предмета инвестирования. Эти величины не регламентируются законодательством. Каждый банк имеет своё значение спреда, величина которого соответствует от 2 до 10 процентов стоимости металла.

Необходимость оплаты налогов наступает при снятии со счета денежных средств или слитков.

- закрытие счёта и выдача слитков на руки облагается налогом в размере 18% от общей стоимости драгметалла;

- снятие денежных средств облагается по налоговой ставке 13%.

Подоходный налог оплачивается дважды в той ситуации, когда вкладчик открывал счёт в слитках и при закрытии хочет получить их обратно.

Какой металлический счёт выгоднее открыть в Сбербанке

Открывая металлический счёт в банке, многие клиенты задаются вопросом о том, какой металл выбрать для инвестирования. При принятии решения, финансисты рекомендуют учитывать:

- индивидуальные характеристики драгметаллов;

- величину спреда;

- степень влияние на значение котировок политических и экономических событий мирового и регионального значений.

Банковские организации предлагают инвестиционные продукты:

- золото;

- серебро;

- палладий;

- платина.

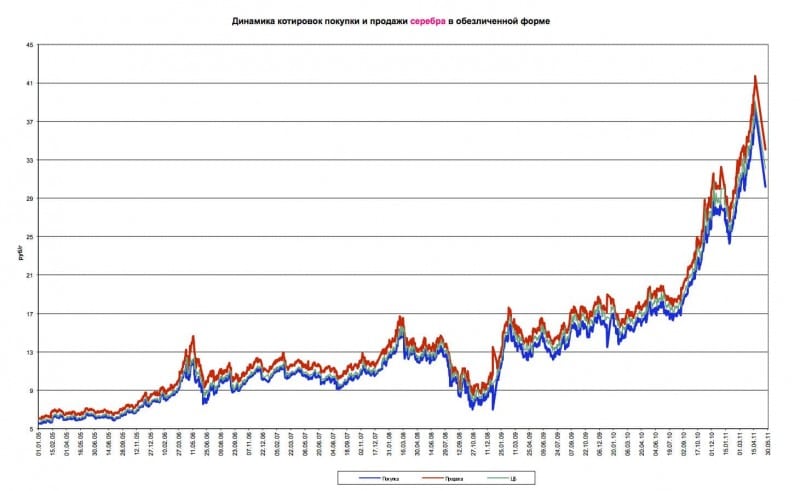

Серебро

Серебро обладает низкой волантильностью, однако, в некоторые временные периоды наблюдаются кратковременные скачки. Эти факторы обуславливают возможность получения нестабильных доходов и большого риска его не получения.

По этой причине при инвестировании в серебро лучше открывать счёта, предполагающие получение прибыли за счёт процентных отчислений.

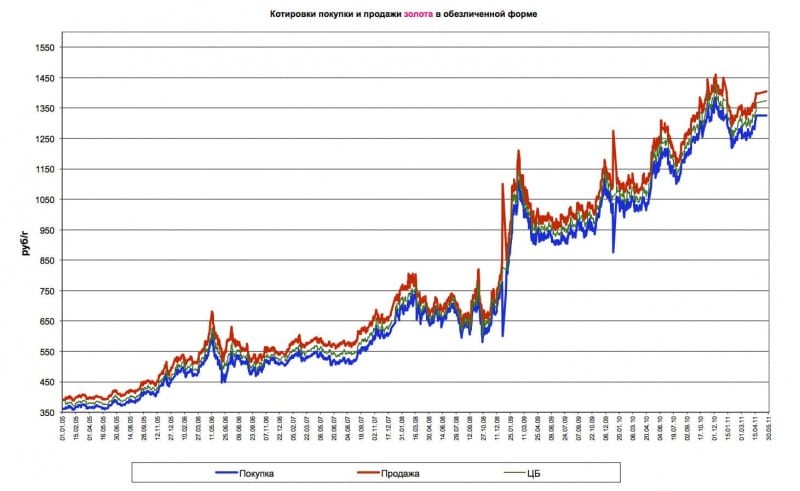

Золото

При проведении аналитической работы на финансовом графике изменения котировок золота можно увидеть, что они подчиняются рыночным законам движения и находятся в непосредственной зависимости от долларового фьючерса. При этом движения котировок двух торговых инструментов разнонаправленно.

Вклады в золото предполагают меньшие риски, но и меньший процент доходности. Умея грамотно прогнозировать поведение финансового инструмента, можно хорошо заработать при ожидании роста котировок.

Палладий

Цена на драгметалл постоянно растёт, поскольку он распространён в промышленности. В соответствии с экспертной оценкой, на планете много его залежей, однако, добывать металл очень сложно, что обуславливает его высокую цену.

Платина

В связи с эпохой мирового и экономического кризиса в последнее время наблюдается падение котировок финансового инструмента – платины, что обуславливает отсутствие на него спроса. Финансисты предполагают, что драгметалл скоро станет непопулярен по причине низкой производственной рентабельности, определяющей прямо пропорциональную зависимость от состояния и характеристик мировой экономики.

Преимущества и недостатки

Инвестирование в ОМС имеет множество преимуществ перед владением золотом в виде материального драгоценного металла, связанных с фактами:

- отсутствие учёта НДС при совершении финансовых операций;

- высокая ликвидность, обуславливающая возможность снятия средств в течение одного рабочего дня;

- возможность распределить риски в нескольких портфелях;

- отсутствие необходимости в заботе о сохранности имущества, а также о проверке его подлинности, цельности и веса;

- обналичивание средств не требует продажи слитков, достаточно оформить в банке соответствующую заявку;

- возможность обналичивания слитками;

- в стоимость металла нет необходимости включать расходы на его транспортировку, изготовление и хранение;

- ответственность банка за риск утери металла;

- при достижении счётом трёхлетнего срока прибыль, полученная от продажи продукта, не облагается налогом;

- покупка драгоценных металлов при активации банковского продукта не подлежит НДС;

- возможность инвестиции от 1 грамма драгоценностей;

- бесплатная активация продукта;

- отсутствие комиссий при проведении операций со счётом;

- отсутствие минимального остатка, позволяющего закрыть счёт без наличия на нем продукта инвестирования;

- возможность сохранения, а при благоприятных условиях и приумножения имущества;

- минимальный риск потери денежных средств.

При сравнении традиционного вклада с металлическим выгода неочевидна, поскольку находит в непосредственной связи от событий, обуславливающих падение или рост котировок финансового инструмента.

К минусам инвестирования в золото можно отнести факты:

- Зависимость показателя прибыли от рыночного изменения цены на драгоценный металл.

- Отсутствие страховки инвестиционного вклада, поскольку его вид не входит в перечень обязательных продуктов для страховой программы. Это обуславливает большую вероятность потери вложенных средств, в случае отзыва лицензии у банка.

- Финансовые операции, элементами которых являются драгоценные металлы, не подлежат налогообложению со стороны банка, поскольку учреждение не является налоговым агентом. Поэтому инвесторы должны самостоятельно производить отчисления НДФЛ в размере 13% от полученного дохода и подавать налоговую декларацию.

- Двойной курсовой риск, при котором вклад считается выгодным, если при увеличении цены за унцию происходит падение котировок российского рубля.

- При активации счёта стоимость драгметалла, находящегося на нём, автоматически снижается на банковскую ставку, обуславливающую размер спреда.

Когда ОМС выгоден

Чтобы понять, выгоден ли металлический счет в Сбербанке, следует предварительно, перед его открытием, провести аналитическую работу.

Стоит учесть, что обращать нужно на те категории металлов, котировки которых имеют свойство расти. Это обусловит возможность получения дополнительной прибыли.

При активации инвестпродукта, следует учитывать величину спреда. При её значении, приближающемся к отметке 10% от стоимости металла, вклад будет невыгоден по причине уничтожения прибыли за счёт большой разницы между ценами покупки и продажи.

Неопытным инвесторам, не имеющим понятия о законах движения котировок драгметаллов лучше оформить инвестицию в рублёвый или долларовый депозит. В качестве альтернативы можно выбрать покупку акций компаний, занимающихся добычей драгоценных металлов.

Различные подходы к идее инвестирования

Для того чтобы понять, выгодно ли открывать металлический счёт в Сбербанке, следует объективно оценить свою осведомлённость:

- о рынке драгоценных металлов;

- об основных критериях, обуславливающих рыночные движения;

- о правилах диверсифицирования рисков.

На рынке драгоценных металлов различают два типа инвесторов:

- консерватор;

- спекулянт.

Консерваторы обычно открывают срочные счета. Они получают прибыль по истечении срока действия соглашения об инвестировании. Они рискуют потерять все проценты и понести убытки, превышающие размер собственных средств, в случае резкого падения котировок.

Спекулянты открывают ОМС на неограниченный период, на протяжении которого они постоянно совершают финансовые операции относительно покупок и продаж драгметаллов. Каждая их сделка сопровождается получением прибыли. Однако, для работы по такой схеме важно обладать особыми навыками по прогнозированию поведения котировок финансового инструмента.

Сложно ответить на вопрос об инвестировании в металлические счета, выгодно или нет реализовывать такие попытки заработать — однозначного ответа на вопрос нет. Однако стоит помнить, что деньги есть только там, где присутствуют риски и знания.