ИИС и брокерский счет: в чем разница

В нынешних торговых условиях россияне имеют возможность использовать самые разные инструменты для инвестирования, включая ИИС и брокерский счет. До того как окончательно выбрать один из них, нужно досконально разобраться в том, чем отличается ИИС от брокерского счета, в чем заключаются их особенности. Именно об этом мы и поговорим далее в нашей статье. Но сперва несколько слов о том, что включают в себя вышеобозначенные понятия.

Содержание

Что включают в себя рассматриваемые понятия

Чтобы активно играть на торговых биржах, проводить транзакции с акциями, нужно сначала определиться с посредником. Брокером называют участвующего в сделках с ценными бумагами профессионала, с соответствующей лицензией на ведение осуществляемой деятельности. Клиентом является физическое лицо (как Российской Федерации, так и зарубежного государства), достигшее совершеннолетия и выразившее желание стать участником биржевой торговли. Обе стороны заключают соответствующее соглашение на соответствующее обслуживание. На этом основании и оформляются нижерассмотренные счета.

Брокерским счетом называют счет, являющийся частью системы внутреннего учета. Основная задача специалиста – фиксировать сделки по покупке либо реализации ценных бумаг, либо контрактов. Еще он фиксирует другие транзакции, осуществляемые по желанию заказчика. Для того чтобы хранить такие бумаги и подтверждать (удостоверять) права на них, посредник открывает клиенту счет депо. Оформление этого счета происходит в Депозитарии (по законам Российской Федерации – исключительно юридическое лицо). Заключается специальное соглашение. Цель – учитывать ценные бумаги, доказать права и переход прав на них.

Специальным брокерским счетом называют расчетный брокерский счет. Его открывают в финансовой организации. Цели создания заключаются в следующем:

- Для зачисления денег от пользователей (инвестирования).

- В зачислении прибыли, полученной от операций, проведенных брокером по клиентским пожеланиям.

- Также этот счет позволяет проводить расчеты между обеими сторонами.

Важный момент: в 3-м пункте 3-й статьи ФЗ от 22-го апреля 1996-го года №39-ФЗ сказано следующее: посредник должен раздельно учитывать финансы каждого из пользователей, заниматься подготовкой отчетов. На данные финансы (собственность пользователей) нельзя накладывать взыскания по обязательствам посредника, причем, даже в том случае, если компанию признали финансово несостоятельной. У брокера есть право на зачисление личных финансовых сбережений на данный счет исключительно с целью возврата денег пользователю. Также (если это маржинальная торговля) брокер может предоставить кредит.

В финансовой организации сразу же открывают не один, а несколько разных брокерских счетов. Все зависит от того, какую цель преследует биржевая торговля, и что желает получить от нее клиент.

ИИС – это разновидность такого счета. У нее специальная система налогообложения – и в этом ее главное отличие от остальных счетов.

ИИС и брокерский счет: в чем разница

Все методы инвестирования на самом рынке в целом схожи, но при этом между ними существуют и серьезные отличия.

ИИС – индивидуальный инвестиционный счет. Им могут воспользоваться налоговые резиденты страны, достигшие совершеннолетия. Брокерским могут пользоваться даже нерезиденты. Всю документацию для оформления можно передать на дистанционной основе, хватит только удостоверения личности и свидетельства ИНН (само собой, если оно имеется в наличии). Удаленный метод передачи данных можно использовать в том случае, если вы уже являетесь клиентом этой организации.

Благодаря этим механизмам возможно проведение транзакций с ценными бумагами, извлечение прибыли от сделок на бирже.

При этом далеко не каждая брокерская либо управляющая компания открывает рассматриваемые нами счета. Эти сведения необходимо уточнять еще в момент выбора кредитного учреждения. Кроме того, данная информация публикуется и в официальных материалах интернета. Несмотря на это, уполномоченные органы приняли четкое решение: расширять ассортимент продуктов для инвестирования. Другими словами, в обозримом будущем новую технологию точно ждет глубочайшее внедрение.

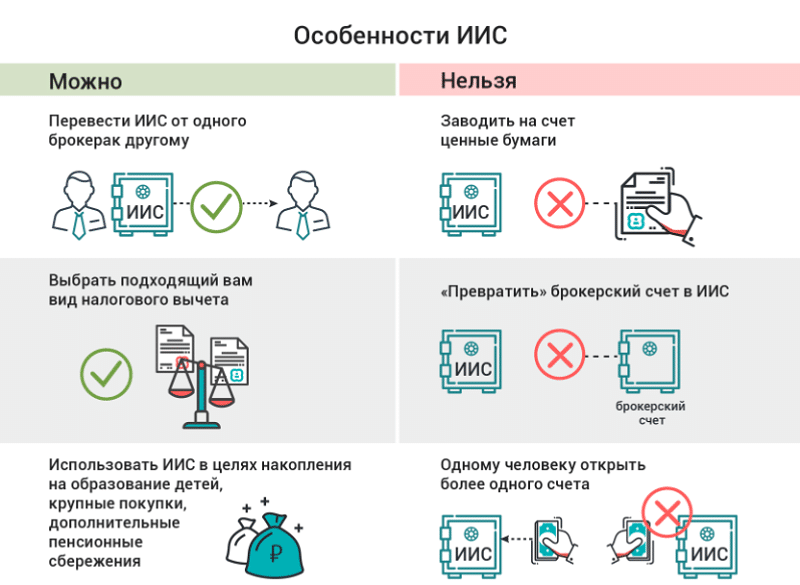

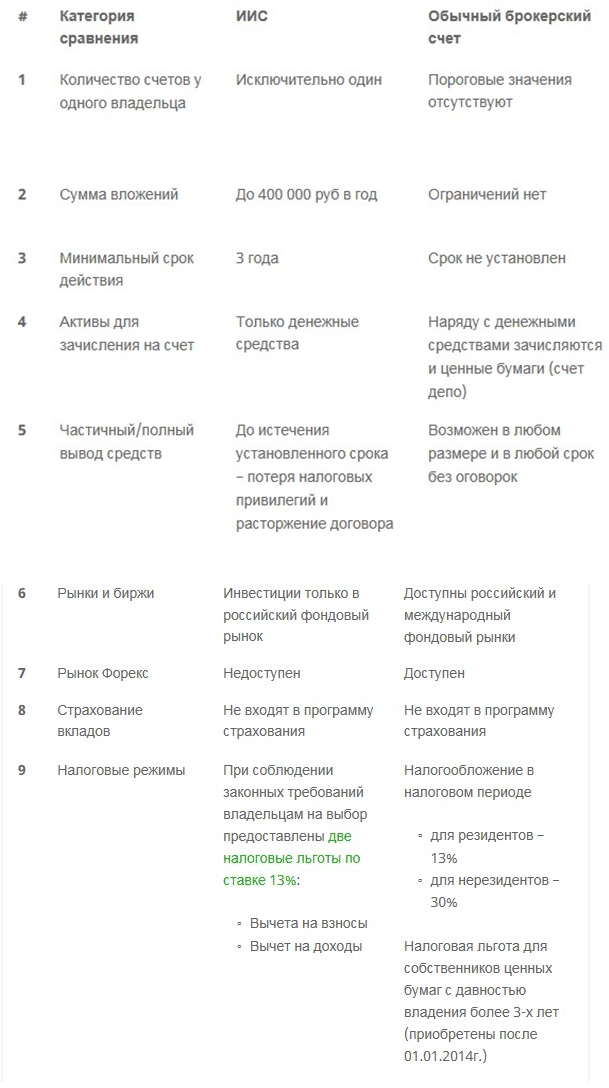

Далее в таблице можно ознакомиться с категориями для сравнительного анализа двух методов вложения инвестиций.

Из этой таблицы можно сделать следующий вывод: если для инвестирования используется стандартный метод, можно выбирать различные инструменты и площадки из самых разных вариантов. Теперь поговорим об инвестировании стандартного типа.

Какими особенностями оно обладает

- Если рассматривать уровень рисков, вне всяких сомнений, брокерский счет – самый опасный инструмент, поскольку только он имеет самый широкий спектр возможностей.

- В такой ситуации самый важный критерий – отношение к рисковому показателю. Очень важны следующие параметры:

- каков уровень риска;

- какой метод используется для работы с инструментами на данном счете.

Допустим, инвестирование в акции серьезных фирм – это следующие риски:

- может измениться цена на ценные бумаги;

- может стать финансово несостоятельным эмитент;

- может произойти дефолт эмитента (допустим, если брать в расчет крупнейшую западную фирму).

Главное в такой ситуации – это выбор рациональной подходящей для конкретного случая стратегии. И лучше для этого воспользоваться помощью специалиста – финансового консультанта (особенно если нет специальных знаний и навыков в данной сфере). Он поможет вам сделать выбор в пользу готового продукта, учтет при этом все имеющиеся обстоятельства:

- Сколько средств вы собираетесь вложить?

- Какова степень риска?

- Какой доход планируете получить?

Если же говорить о консервативной стратегии (то есть, «закупился и держи») – здесь риск минимален. Портфель состоит из ценных бумаг сверхнадежных компаний, государственных облигаций. То есть, инвестору гарантирована прибыль с высокой процентной ставкой – а это главное в торговом биржевом процессе.

Основное отличие агрессивной стратегии – это огромный перечень финансовых инструментов на рынке, а также высокий уровень риска. Если инвестор использует для игр на бирже свои личные накопления, риски сводятся до минимума. Если же речь идет о маржинальной торговле (если используются заемные брокерские средства), риски серьезно увеличиваются.

И хотя финансы не страхуются АСВ, благодаря правовому режиму их использования, возможно сохранение денежных средств, а также гарантия их возврата по первому запросу клиента.

Вложения по ИИС

Отвечая на вопрос о том, что лучше – ИИС или брокерский счет, скажем следующее: если человек до того никогда не занимался деятельностью инвестиционного плана, ему стоит воспользоваться ИИС (специальным счетом). Таким образом, он точно получит вычет (на это предоставляется гарантия). Если стратегия подобрана грамотно (для этого стоит воспользоваться консультацией специалиста – профессионала), гражданин сможет вложиться в государственные облигации. Риски здесь минимальны.

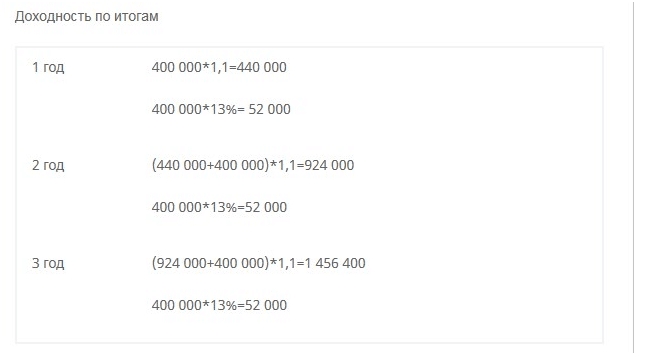

Далее Вы можете ознакомиться с моделью расчета прибыли по налоговому вычету на взносы при среднем показателе доходности ОФЗ 10% (государственные облигации), сумма инвестирования – 400 000 рублей.

Другими словами, итоговая сумма налогового вычета составляет 156 000 рублей. Прибыль от вложений – это 1 456 000; вычитаем налог, и у нас выходит 1 423 068 рублей.

Если сделан выбор в пользу второго способа вычета на прибыль, идентичные условия вложений приведут к следующему неплохому результату: 1 456 400. Уплата НДФЛ в такой ситуации не предусмотрена.

Такое инвестирование имеет лишь одно ограничение – национальный фондовый рынок, поскольку сейчас в стране непростое геополитическое и экономическое положение. Но в данном случае это можно считать скорее преимуществом, чем недостатком. Те инвесторы, которые уже работают в данной сфере, при открытии этого счета получат стабильную дополнительную прибыль (доход будет приплюсовываться ко всем совершенным сделкам и операциям).

Рискованные факторы инвестирования – риски эмитента, занимающегося выпуском ценных бумаг. Также есть управленческий риск – но он актуален исключительно при выборе стороннего управления.

И последний важный момент: брокер обязательно должен быть надежным, с солидной и положительной среди клиентов репутацией. В противном случае, никто не гарантирует вам сохранность вложений. На законодательном уровне этот момент никак не регулируется.

Подведение итогов

Учитывая все вышеизложенные обстоятельства, а также оценку персональных возможностей в рассматриваемой сфере, всегда можно подобрать тот механизм, который подойдет именно вам.

При этом важно не забывать о том, что, выбирая брокера, обязательно следите за рейтинговыми показателями столичной биржи. Изучайте типы ИИС, критерии открытия, участия в торговых сделках, а также другие признаки. Обязательно присмотритесь к тарифным планам, показателям надежности, предлагаемым услугам, технической поддержке. Не забывайте о том, что компании должны иметь специальную лицензию. Эти перечни публикуются государственным регулятором – ЦБ РФ на его официальном портале.

Таким образом, из нашей статьи вы узнали о том, в чем отличие брокерского счета от ИИС, каковы особенности инвестирования. Надеемся, что информация принесла вам пользу – вы узнали для себя что-то новое!